Fonte: CONJUR - 02/09/2024

Circulou dias atrás uma nota técnica do Ministério da Fazenda intitulada “Estimativa de impacto sobre a alíquota de referência do IBS e da CBS das mudanças introduzidas durante a tramitação da regulamentação da reforma tributária” (aqui). O intuito declarado é demonstrar o impacto na alíquota de referência fruto da tramitação na Câmara dos Deputados do PLP 68/24, que institui o IBS, a CBS e o IS. O intuito não declarado é impactar a deliberação do Senado durante o trâmite do referido projeto de lei complementar.

Ocorre que não foi apresentada nenhuma projeção econômica efetiva capaz de identificar qual virá a ser a alíquota de referência. Desse modo, as projeções econômicas realizadas não devem ser consideradas como números reais, capazes de impactar decisões parlamentares sobre a desoneração de certos setores.

Para compreender o debate, é necessário dar um passo atrás e buscar identificar como se chegou à esta ilusória alíquota de referência que vem sendo utilizada, algo completamente obscurecido.

Estudo feito em 8/8/23 pelo Ministério da Fazenda (aqui), antes do término da tramitação da Emenda Constitucional 132/23, indicava que a projeção da alíquota de referência foi determinada a partir da carga tributária atual.

Isso fica bastante patente no referido estudo, pois nele se verifica a fórmula adotada:

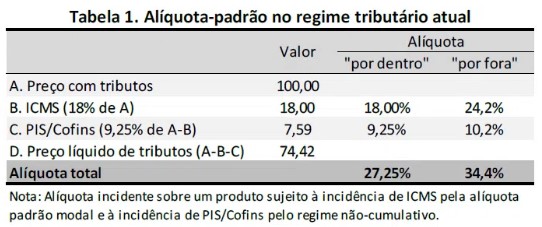

Observe-se que a conta é linear, sem qualquer projeção efetiva, pois tão somente equipara a alíquota atualmente existente com o custo dos tributos atuais, com alíquotas “por dentro”, e o que ocorrerá com as alíquotas “por fora”, dos novos tributos.

Daí que o cálculo apontado não é capaz de revelar um “impacto”, sendo apenas uma singela “comparação” entre o que existe e o que passará a existir, sem levar em conta diversos aspectos concretos, como o brutal aumento de carga tributária de diversos setores, dentre eles o de serviços, do agronegócio (mesmo com a aplicação de alíquotas menores pela EC 132) e o da construção civil.

Esses fatos concretos não foram capturados pela metodologia de cálculo apresentada pelo Ministério da Fazenda, pois, havendo ampliação da base de cálculo, pela incorporação de um maior número de setores econômicos às novas incidências, a alíquota deve descer, e não subir, ou se manter no mesmo patamar.

O que a tabela acima transcrita aponta é apenas uma comparação entre alíquotas “teóricas”, fazendo equivaler o montante de 34,4% atuais “por dentro”, com 27,25% “por fora” — nada além disso. Porém, é esse número que vem sendo usado para as análises econômicas como alíquota de referência, daí decorrendo todos os ajustes que vêm sendo apresentados pelo Ministério da Fazenda ao final de cada etapa de votação.

O mesmo estudo do Ministério da Fazenda, datado de 8/8/23, apontava para duas possibilidades de ajuste para essa alíquota de referência, decorrentes do que nele foi denominado de hiato de conformidade, ou seja, quatro variáveis que implicariam na modificação da referida alíquota: 1) o grau de sonegação; 2) o grau de perda de receita por conta de interpretações divergentes sobre a legislação entre os contribuintes e o fisco; 3) o grau de inadimplência; e 4) a perda de receita em decorrência da judicialização.

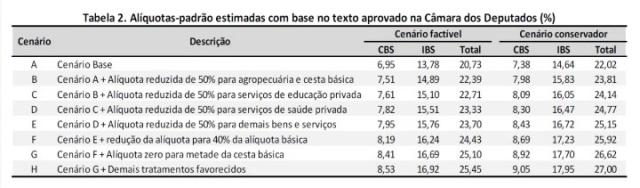

Estas variáveis apontadas pelo Ministério da Fazenda contemplam dois cenários, um conservador, e outro, factível. Na hipótese factível, a alíquota padrão seria de 25,45%, e no conservador a alíquota seria de 27%:

Lê-se na página 6 do referido estudo que:

“A variável mais difícil de estimar é o impacto da reforma tributária sobre o hiato de conformidade. Por esse motivo, foram considerados dois cenários. Um primeiro cenário, denominado ‘factível’, supõe que o hiato de conformidade convergirá para o hiato de conformidade da Hungria — país da OCDE com a alíquota-padrão de IVA mais elevada, de 27%. Na média de 2018 e 2019 este hiato foi de 10,0%. Num segundo cenário, denominado ‘conservador’, supõe-se que o hiato de conformidade será 50% superior ao considerado no primeiro cenário, ou seja, que será de 15%.”

Apenas isso já daria uma enorme imprecisão na identificação da alíquota de referência, porém há mais a ser considerado.

Encerrada a fase constitucional da reforma tributária, com a aprovação da EC 132, a projeção da alíquota de referência chegou a 27,8%.

Após a fase legislativa na Câmara dos Deputados, com a apreciação do PLP 68, aponta-se para uma alíquota ainda superior, próximo de 29%.

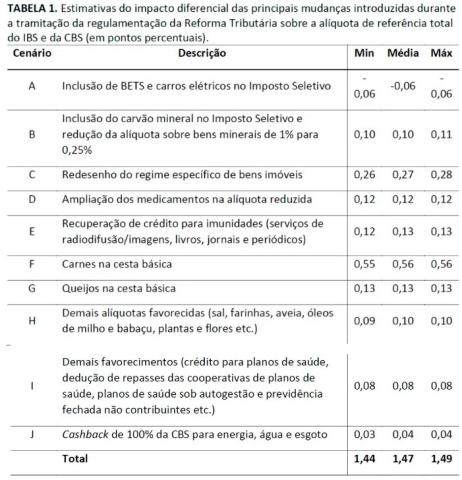

A Tabela 1 da Nota Técnica mais recente apresenta o impacto dessa deliberação:

Estes números demonstram o impacto das deliberações da Câmara dos Deputados sobre a alíquota-base do IBS e da CBS, e decorrem de uma óbvia constatação de que, havendo redução da carga tributária para um bem ou serviço, haverá necessariamente aumento da alíquota de referência. Trata-se de uma lógica linear, clara, pois menos tributação para uns implicará necessariamente em maior carga tributária para outros.

Retorna-se ao ponto central: a metodologia de cálculo apresentada pelo Ministério da Fazenda permite identificar a alíquota de referência? A calibragem dessa alíquota, conforme acima indicado, para mais ou para menos, parte de um número inexistente, que é o da alíquota de referência. Esta não foi adequadamente calculada, conforme demonstrado.

Logo, eventuais ajustes podem ser mensurados, mas tomam por base um número aleatório e até aqui não calculado, que é o da alíquota de referência.

Implantada a reforma, e ao final do período de transição, quando as alíquotas dos atuais tributos a serem extintos serão reduzidas e, paulatinamente, forem sendo aplicadas as dos novos tributos, o Senado estabelecerá por resolução a alíquota de referência, mas isso é parcialmente falso.

Não haverá discricionariedade política para que tal valor seja estabelecido pelo Senado, pois isso já será previamente determinado por normas técnicas, como, aliás, vem sendo feito — basta ver as projeções realizadas pelo Ministério da Fazenda.

Isso decorre de um erro político de encaminhamento da reforma tributária, que deveria ter sido realizada após a Reforma do Custo do Estado, isso é, de suas despesas. Tal como foi feito, a alíquota de referência será alta, pois o custo do Estado permanece alto. E se prossegue em um raciocínio circular, sem que a carga tributária seja reduzida.

Logo, o Senado estará antecipadamente pressionado para estabelecer politicamente a alíquota de referência que a equipe econômica vier a determinar.

Deve-se ainda considerar que existe diferença entre a alíquota de referência e a alíquota efetiva, uma vez que os entes federados deverão editar leis com 03 possibilidades: ou adotar a alíquota de referência, ou majorá-la, podendo ainda a reduzir, sempre de modo uniforme para todos os bens e serviços em seu território.

Portanto, a alíquota de referência não será a alíquota efetiva, aquela que virá a ser aplicada nas operações a serem tributadas. Segundo o que foi aprovado pela EC 132, existirão 03 alíquotas: uma federal, uma estadual (para cada qual dos 26 estados e do DF) e uma para cada qual dos mais de 5.500 municípios (e o DF). Isso implica em uma distinção entre a alíquota de referência e a alíquota efetiva, pois esta resultará de deliberação de cada ente federado, por lei de sua esfera de competência.

Como a alíquota efetiva será uniforme no território de cada ente federado, pode vir a ser mais barato comprar um carro em Campinas do que em São Paulo, conforme hipótese demonstrada por Luiz Gustavo Bichara (aqui), que igualmente ataca a previsão do estabelecimento de uma alíquota máxima para esses novos tributos, consoante foi introduzido no PLP 68 ao final do trâmite na Câmara dos Deputados.

Em apertada síntese, pode-se afirmar que: (1) Não foi apresentado cálculo algum que seja efetivo, e que permita identificar em quanto se estima vir a ser a alíquota de referência; (2) O Senado, quando vier a estabelecer a alíquota de referência por meio de resolução, não terá nenhuma liberdade política para a fixar, pois estará limitado pelo número que vier a ser apresentado pela equipe técnica do Ministério da Fazenda; (3) Os ajustes que vierem a ser estabelecidos pelo Congresso no PLP 68, para mais ou para menos na carga tributária de alguns setores, seguramente impactarão a carga tributária. Como não foi apresentada a alíquota de referência, não há como estimá-la; (4) A alíquota de referência não corresponderá à alíquota efetiva, que será fixada por lei de cada qual dos 26 Estados e DF, e pelos mais de 5.500 municípios (e o DF); (5) Projeções efetuadas pelo Ministério da Fazenda, como a que foi veiculada pela Nota Técnica de 23 de agosto de 2024, não são capazes de efetivamente mensurar o impacto financeiro e orçamentário dos ajustes a serem estabelecidos para cada setor, por falta de identificação prévia do que se estima vir a ser a alíquota de referência.

Desta forma, constata-se não haver “estimativa de impacto financeiro ou orçamentário” efetiva que sustente o PLP 68, o que, além de violar o que estabelece o artigo 113 do ADCT da Constituição, faz com que esse projeto se caracterize como um “salto no escuro”, embora todos estejam torcendo a seu favor, especialmente porque a fase constitucional já foi aprovada.

- Fernando Facury Scaff - é professor titular de Direito Financeiro da Universidade de São Paulo (USP), advogado e sócio do escritório Silveira, Athias, Soriano de Mello, Bentes, Lobato & Scaff – Advogados e Acadêmico da Academia Paulista de Letras Jurídicas.